2023/8月10日

インボイス発行事業者以外の者から行った課税仕入れに係る消費税等

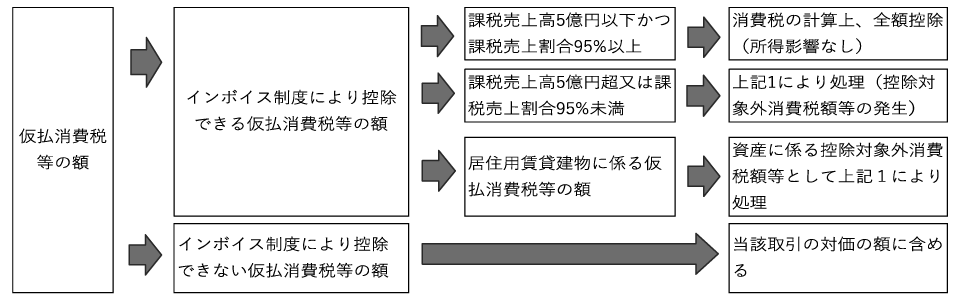

インボイス発行事業者以外の者から行った課税仕入れに係る取引について税抜経理方式で経理をしている場合であっても、その取引の対価の額と区分して経理をした仮払消費税等の額は、当該課税仕入れに係る取引の対価の額に含めて課税所得金額を計算することとされています(国税庁「消費税法等の施行に伴う法人税(所得税)の取扱いについて14の 2」)。控除対象外消費税額等として取り扱うことはできません。

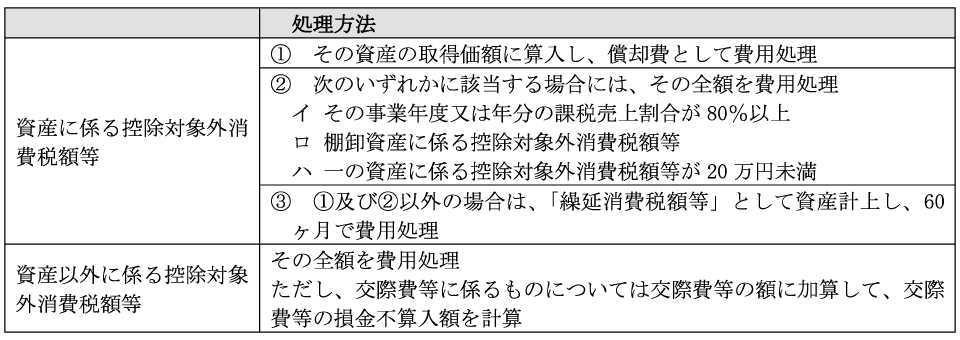

1 控除対象外消費税額等

税抜経理方式を採用している場合において、その課税期間中の課税売上高が5億円超又は課税売上割合が95%未満であるときは、その課税期間の仕入控除税額は、課税仕入れ等に対する消費税額等の全額ではなく、課税売上げに対応する部分の金額となります。この場合には、仕入税額控除ができない仮払消費税等の額が生じることになりますが、この控除できない部分の金額を「控除対象外消費税額等」といい、次のいずれかの方法によって処理することになります。

2 インボイス制度により控除できない仮払消費税等の額の取扱い

インボイス制度導入後は、インボイス発行事業者以外の者からの課税仕入れについては、税務上、仮払消費税等の額はないこととされます(一定期間は80%相当額又は50%相当額を仮払消費税等の額とする経過措置あり)ので、控除できない部分の金額について、控除対象外消費税額等として取り扱うことはできません。課税期間中の課税売上高が5億円以下、かつ、課税売上割合が95%以上で控除対象外消費税額等が生じることなく、消費税の計算において仮払消費税等の全額を控除できる場合であっても、インボイス制度により控除できない(ないものとされる)仮払消費税等の額は当該取引の対価の額に含める必要があります。